期限のある手続き

身内の方がご逝去され相続が発生すると、それに伴い相続手続きも着々と進める必要があります。

身内の方が亡くなる時期というのは葬儀の準備など心身共に大きな負担のかかる時ではあります。

しかしながら、その中で同時に相続手続きを進めなければならないのが現実です。ですから、いざという時の負担や悩みを少しでも軽減するために、今のうちから、死後のお手続きとして必要になるものや、相続手続きの中でも特に期限のあるものの理解をすすめていきましょう。

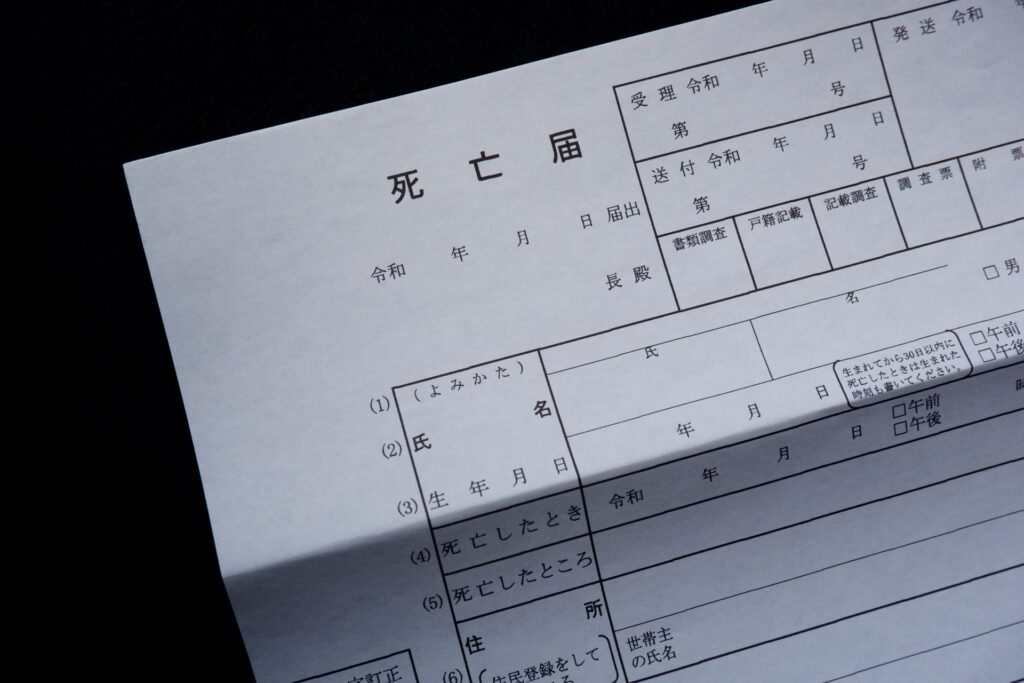

死亡届の提出 7日以内

最初の手続きとして死亡届の提出があります。この死亡届の提出は被相続人が亡くなってから7日以内に提出する必要があります。医師の死亡診断書を添付した上で、死亡地、本籍地、住所地のいずれかに該当する市区町村の戸籍・住民登録窓口(広島市役所等)へ提出することになります。

相続放棄及び限定承認の申述 3ヶ月以内

相続人は、相続人調査や財産調査をもとに、相続財産をどのようにするか決断することになります。

一切の財産を相続する場合には、相続放棄をすることになります。一方で財産の一部のみを相続する場合は限定承認という形式をとることになります。しかし、この相続放棄と限定承認の申述は期限内に家庭裁判所に申述しなければなりません。この相続放棄と限定承認の申述の期限は、相続の開始を知った日から3ヶ月以内と定められています。この期限を過ぎるとい相続人は一切の財産を相続する単純承認をしたことになるので注意が必要です。

準確定申告 4か月以内

被相続人が確定申告が必要だった場合、相続人は相続人全員が共同で被相続人の確定申告を行うことになります。計算の期間として、被相続人の亡くなった年の1月1日から死亡日までの申告となります。この準確定申告の期間は相続の開始を知った日から4か月以内となっています。

相続税の申告 10ヶ月以内

相続税の申告が必要な場合、税務署へ申告及び納税を行う必要があります。この申告及び納税の期限を過ぎると、各種控除が受けれれなくなり、延滞税や加算税等が発生してしまいます。期限は被相続人の死亡を知った翌日から10ヶ月以内です。

相続税の申告後 3年以内

相続税の申告期限までに遺産分割協議がまとまらなかったとしても、相続税の申告後3年以内に遺産分割協議がまとまれば、相続税の軽減を受けることができます。

配偶者税額の軽減

これは何かと言いますと、配偶者(妻)が相続した遺産のうち、法定相続分で相続した財産か、法律で定められた金額【1億6,000万円】までの遺産には、相続税の税額が軽減され納付しなくてもよい制度です。この特例の適用は、相続税の申告が必要ですから、相続税の申告期限である10ヶ月までに遺産分割が確定していることが前提ですが、もし確定していなかった場合でも、3年以内に分割された場合には適用が受けられるようになっています。

小規模住宅地の特例

被相続人が事業または居住用として使っていた宅地のうち、330平方メートルまでの部分までは、事業の継続として使う場合や住み続ける場合など、一定の条件を満たせば最大80%の減税をしてくれるという特例です。

農地等の相続税猶予

相続した遺産のなかに農地などが含まれていた場合、相続人が農業経営を引き継ぐなら、納付すべき相続税が減税されるというものです。さらに『一定の条件』を満たせばさらに減税となる可能性もあります。これらの特例を受けるためには、いくつかの書類と相続税の申告書などを用意し、税務署に提出をしたり、法律が定める『一定の条件』をクリアする必要がありますので、もし、相続税の減税をお考えの場合は必ず期限までに、税理士などの専門家にご相談いただいくことを強くおすすめします。

期限の定めのある手続きに関しては、ご自身でお手続きをするのは非常に困難なことです。広島相続遺言まちかど相談室では、協力先税理士と丁寧に相続のお手伝いをさせていただいておりますので、広島周辺にお住まいの方は是非ご活用ください。